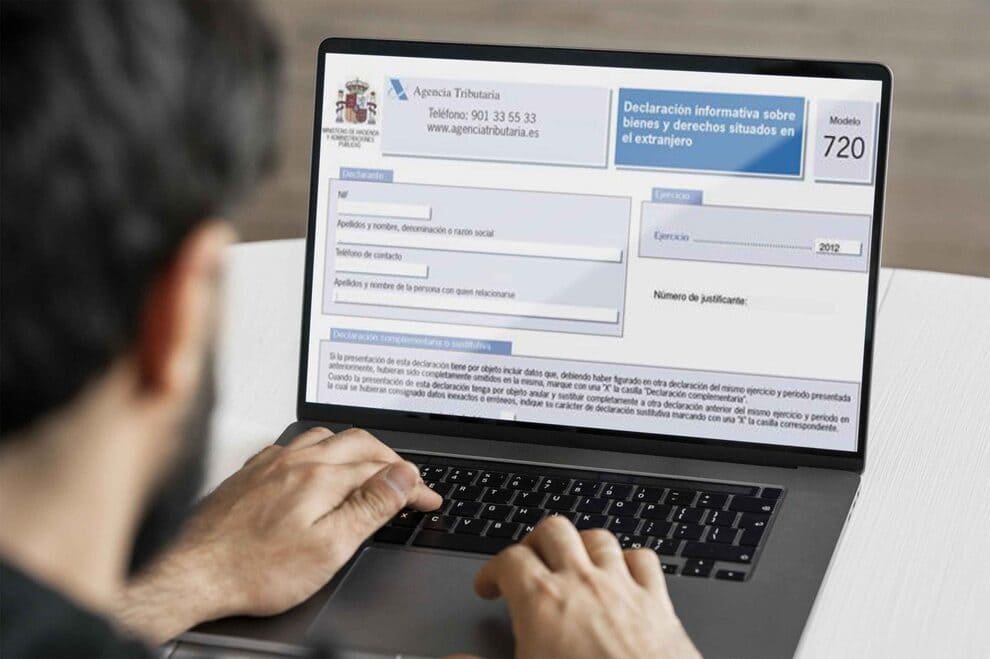

Декларування закордонних активів в Іспанії

Modelo 720 – це податкова декларація інформативного характеру, яку всі податкові резиденти Іспанії мають подавати в термін до 31 березня року, наступного за «звітним», якщо станом на 31 грудня «звітного» року вони мають за кордоном активи на суму понад € 50 тис.

Декларація включає в себе 3 розділи за типами активів:

- Рахунки у банківських установах

- Інвестиції, цінні папери, корпоративні права, угоди страхування та ін.

- Майно

Вперше декларацію Modelo 720 необхідно подавати якщо сукупна вартість активів у будь-якій з категорій перевищує поріг у € 50 тис. станом на кінець звітного року або, наприклад для рахунків, якщо цей поріг перевищує найбільшу з двох сум: залишок на 31 грудня або середньоденний залишок за останні 3 місяці року.

Важливо! 50 000 євро – це загальна сума для будь-якого одного типу активів – розділу, наприклад, якщо у резидента є п’ять банківських рахунків за кордоном, і загальна їх вартість складає 50 000 євро або більше – необхідно зазначати про кожен з п’яти рахунків.

Це ж стосується й інших типів активів. Якщо у резидента є активи у спільній власності, інформацію про них необхідно зазначати, якщо їх вартість сягає € 50 тис. або більше. У випадку зі спільними активами кожен власник повинен задекларувати повну вартість активу та вказати відсоток володіння ним.

У разі, якщо Modelo 720 вже подавалась минулого року, то податковий резидент Іспанії зобов’язаний знову її подавати, лише якщо:

- Оцінка в будь-якому з трьох типів активів збільшилась або зменшилась на більш ніж € 20 тис. порівняно з попереднім роком

- У разі придбання нових активів, що призведе до умови подання Декларації (поріг в € 50 тис.)

- У разі завершення термінів інвестиції, реалізації активу, продажу нерухомості

Вартість активів, про які повідомляється у податковій декларації, зазначають станом на 31 грудня кожного року. Валюта подання декларації – євро. Правила визначення вартості залежать від типу активу. Наприклад, вартість нерухомості визначається як вартість її придбання (в який би спосіб воно не відбувалось).

До 2022 року штрафи за неподання Modelo 720 сягали розмірів, які могли перевищувати вартість активів, але згідно рішенню Європейського суду вони були визнані неправомочними і зараз штрафи за неподання Modelo 720 розраховуються відповідно до загальних податкових правил. Штрафи нараховуються в розмірі від 20 до 200 євро за невірно подану/неподану інформацію по кожному активу. Але за умови наявності у резидента Іспанії значної кількості активів, штрафи можуть бути значними і досягти максимуму в € 20 тис.

Експерти UCBI радять новим резидентам Іспанії ретельно перевірити інформацію про свої іноземні активи та переконатись, що вищевказані вимоги їх не стосуються. Особливо варто звернути увагу на оцінку застосування курсу валюти, яка може вплинути на поріг вимоги в € 20 тис.

У разі залучення експертів резидент може заощадити значну суму коштів, узгодивши інформацію з Modelo 720 з декларацією з податку на прибуток. Це важливо, оскільки обидві форми декларують одну і ту ж інформацію, але по-різному. Важливо, щоб вони співпадали.

«Хоча активи, про які зазначається в Modelo 720 – не оподатковуються, не варто ігнорувати законодавчі вимоги Іспанії, ризикуючи отримати значний штраф»,

– кажуть експерти UCBI.